僕がドリームビジョンという会社を始めたのは2006年3月。当時はアメブロでブログを書いていたが、今のウェブサイトにリニュアルした時、それまでアメブロで書いていたブログを全部、ドリームビジョンのサイトに引っ越した。

当時のブログのタイトルは「3度目の起業と初めての子育て」というものだったが、その理由は長男が生まれた翌年だったから。

お気づきの方もおられるかもしれないが、つい先日、ブログのタイトルを変更した。

「起業家はコトラーを読まない」。その心は、近日中にこのブログで説明する予定だ。

今日は、このエントリーのタイトルについて話をしたい。

シリコンバレーに住んだこともない僕が、シリコンバレーのVC(ベンチャーキャピタル)のことを論じるのは少々気が引けたりもするが、英語の文章を読むのが苦にならない人ばかりではないし、むしろ、苦になる人の方が多いだろう。

その推測を踏まえて、サンブリッジ時代に知り合い、その後も親しくしている、TechCrunch共同創業者で、現在は「SignalRank」というA.I.+FinTechスタートアップを経営しているKeith Teare のNewsLetter から得た知識をもとに、僕なりの考察を加えて、シリコンバレーにおけるベンチャーキャピタルの今をお伝えしたい。

そもそも、ベンチャーキャピタルというのは、儲かるビジネスなのか?

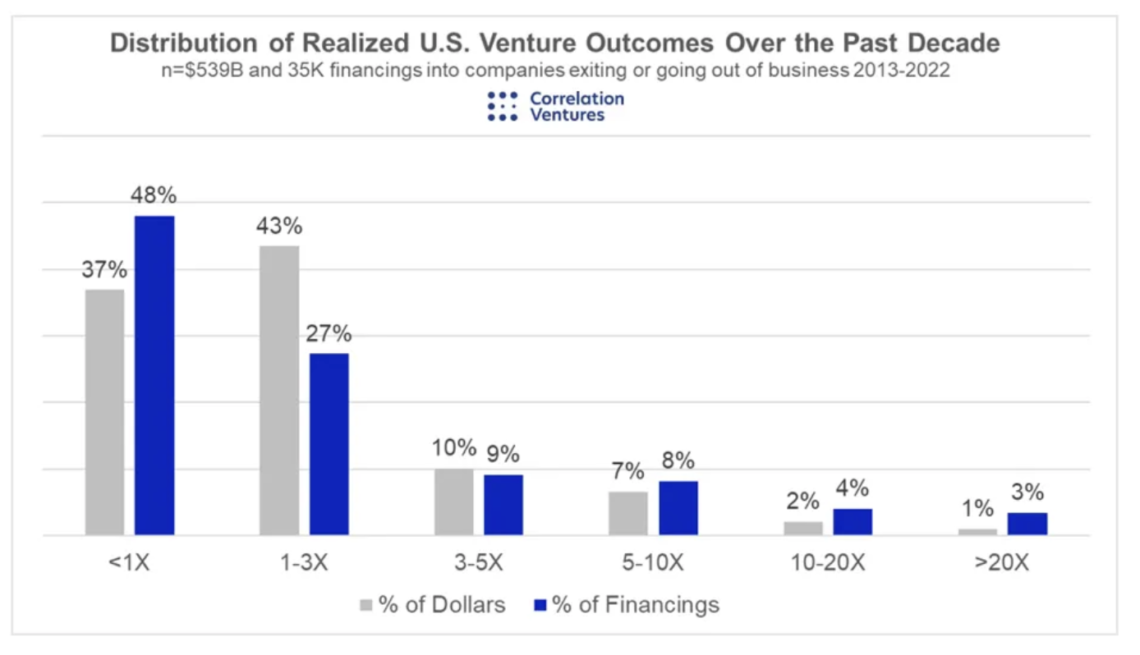

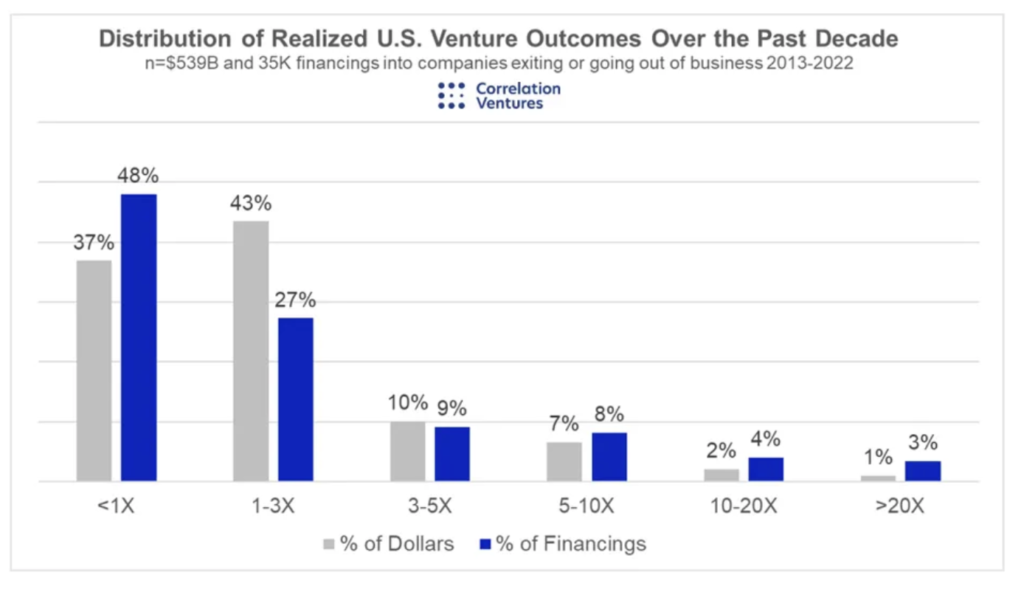

San Francisco, San Diego, New York City にオフィスのある「Correlation Ventures」のGeneral Partner, David Corts氏 が、米国のベンチャーキャピタルに関するとても興味深いデータを紹介している(下のグラフ参照)。

上のグラフの「Financings」は「投資ラウンド(投資案件)」、「Dollars」は「投資回収した金額」を指していると思われる。

過去10年間(2013-2022)に「EXIT」したスタートアップの投資案件のうち、「10倍以上」のリターンを生み出したのは「4%未満」であり、「48%」は「1倍未満のリターン(損失)」。要するに「案件の半分」は「儲からない」ということだ。

「1-3倍」の明細が書かれていないので、その分布は分からないが、仮に、平均倍率が「2倍」だとしよう。

米国のVCファンドの運用期間は「10年」が一般的であり、LPの合意が得られれば、2年間の延長ができる。つまり、最大12年間の運用が可能ということだ。

現在の米国の金利は「約5%」。1,000万円を12年間、銀行に預けたとしよう。複利で5%で回ると、約1,700万円になる。因みに、14年で2倍になる。

銀行に「5%」の定期預金で預ければ、確実に1,700万円になって戻ってくる 。しかし、米国でVCに「1,000万円」を投資すると、50%の確率で損をする、ということだ。

但し、LPとしてVCに投資した場合、「4%」の確率で「10-20倍」になり、「3%」の確率で「20倍以上」になる。これがVCに投資する意味である。

そのVCは「ユニコーン」を引き当てられるのか? それにすべてが懸かっている。

因みに、2016年に、crunchbaseのデータをもとにKeithが分析した結果、1社でもユニコーンを引き当てられたことがある米国のファンドは、約6%だった。

ベンチャーキャピタルというのは、典型的な「Power Law(べき乗)」のビジネスということだ。

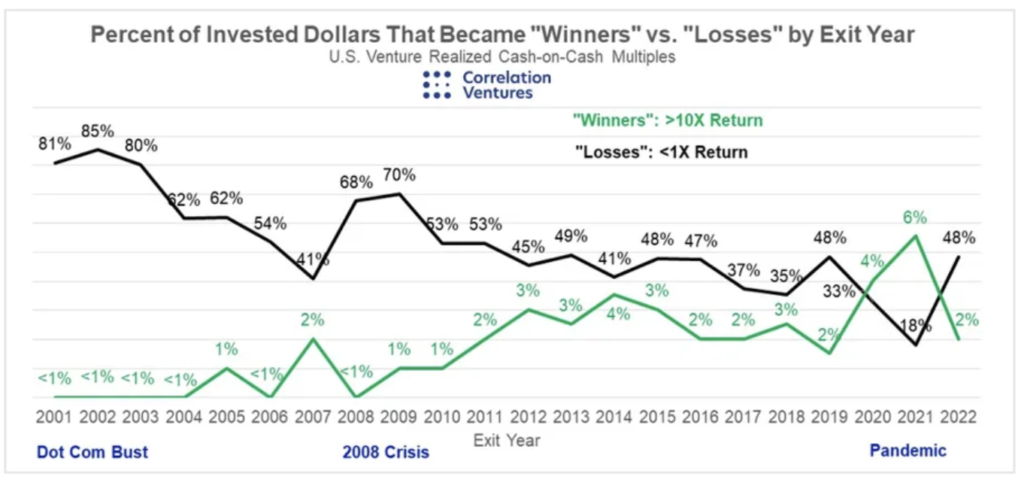

David は他にも非常に示唆に富むデータを紹介してくれている。

上のグラフは、EXITした年ごとに、投資した金額が「1倍未満(損失)」の結果にしかならなかった割合と、「10倍以上のリターン(勝者)」を実現した割合をプロットしたものである。

興味深いのは、2020年、2021年、つまり、パンデミックの時期にEXITした投資案件は「損失となった割合」が「18%」しかなく、2021年に関しては、10倍以上になった割合が「6%」と、過去20年で最も高くなっている点である。

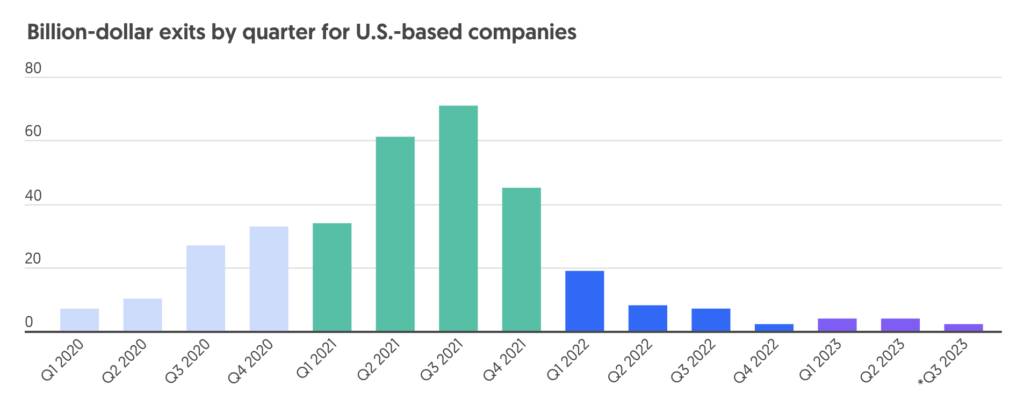

では、2020年、2021年に「IPO and/or M&A」でEXITしたスタートアップには、どんな会社があるのか? crunchbaseのデータを見てみた。

上のグラフが示すとおり、2020年、2021年、特に2021年はIPO等のEXITラッシュだったことが分かる。by Nameで見てみると、我々にとっての馴染みのある社名が並んでいる。

例えば、Coinbase (正確にはIPOではなく、Direct Listing = 時価総額 $86B, 2021), Rivian (同$66.5B, 2021), Robinhood (同$32B, 2021), Airbnb (同$47B, 2020), Doordash (同$39B, 2020) などがある。Airbnbは2020年のIPOで、$3.5Bを調達している。

もう少し遡り、2019年のIPOを見ると、Uber, Lyft, Cloudflare, Zoom, Slack, Beyond Meet等がある。

但し、注意する必要があるのは、2020-2021年のIPOラッシュ組の「現在の時価総額」だ。その殆どが、IPO時点のMarket Cap(時価総額)を大きく割り込んでいる。下記はcrunchbaseの記事をもとに作成した。

ご覧のとおり、過去10年間でIPOした上位17社(過去15年間に設立され、IPOしたスタートアップ)の内、IPO価格を上回って取り引きされているのは「3社」しかない。尚且つ、その3社(Airbnb、Pinterest、Snowflake)でさえ、初日の終値よりかなり低い水準にある。

このような現実を踏まえると、次に紹介する2人の指摘には、合点が行く。

まず、Slow Ventures というVCのGP (General Partner) の Sam Lessin 氏のNews Letter の内容を紹介したい。

“About 15 months ago I wrote a post on how seed investing was pretty clearly going to be in an 18 month timeout … that the capital ‘factory’ line would be shutdown until the inventory of dramatically over-marked late-stage private deals got worked through / washed out / expired on the line.”

彼は15か月前、シード投資案件は「18ヶ月」の「タイムアウト」に入る、つまり、その間は次のファイナンスができなくなる(という意味だと理解した)、というブログを書いている。但し、それはもっと長期化するだろうと、見解を改めたようだ。

“But will clubby seed investing on a capital pipeline through series A to Z firms to public exist in the future — I actually think no… will the YC playbook of how to start a company and finance it work any more? IMHO certainly not — I think the whole factory is going to need to be shut-down and reconstituted.“

簡単に言うと、とんでもない時価総額をつけられたいわゆるユニコーンという「在庫」の大半がIPOできず、あるいはIPOしても期待外れに終わるのであれば、Y-Combinator (2005年設立) や500 startups (2010年設立)等、大量生産型のシード投資モデルが「Asset Class(資産クラス)」としての魅力がなくなり、次のステージの投資家がつかなくなる、ということだ。

IMHO (In My Humble Opinion) と断りを入れた上で、YC的な大量生産型の工場モデルは機能しなくなる、と言い切っている。次の資金調達ができず、タイムアウト(Time out)ならぬ、Cash out(清算)せざるを得ないスタートアップが大量に生まれると言いたいのだろう。

では、今後のシード投資はどうなるのか? 彼は、ハイリスク型のスタートアップを長期間に渡り所有するような「シード投資家」が現れるだろうとしている。

僕の理解では、投資して、Demo Dayでデビューさせた後は観客席で見守るのではなく、中長期の「オーナー(株主)」として、一緒に事業を育てていくような「シード投資家」が求められてくるということだと思う。

問題は、シェアをどう保つか?だ。その点においては、Hunter Walk というベンチャーキャピタリストが、”What I tell all new VCs about their first funds.“という、とても示唆に富んだブログを書いている。DeepL等を使って読んでみて欲しい。

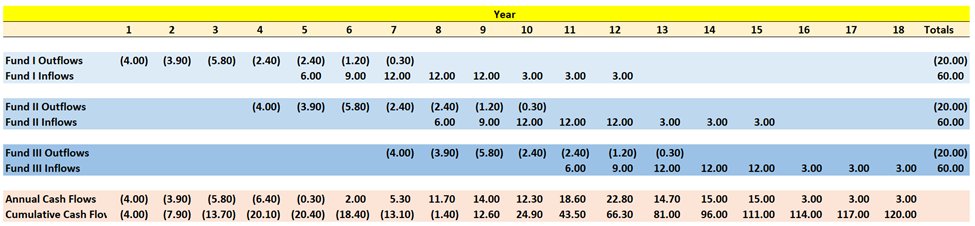

次に、ベンチャーキャピタルとLP(VCファンドに資金を提供する投資家)との関係に関して、とても分かり易い解説をしている「fintechjunkie」という人物を紹介したい。

VCは新しくファンドを組成した場合、通常、最初の3年間程度で新規の投資をする。そして、ファンドの30-50%程度をフォローオン(追加投資)のために取っておく。

仮に、あるLPが3つのファンドにそれぞれ「$20M」ずつ投資する場合、合計$60Mの資金が必要になる。但し、最初から$60Mが必要なわけではない。何故なら通常、Capital Call方式といい、投資案件が発生した時点で、必要な資金をVCに払い込むからだ。最初から$60Mを払い込むわけではない。

Beginner’s Luck もあるのだろうが、新しいVCファンドが既存のファンドよりも高いパフォーマンスを出すことは珍しくないらしく、歴史を見ると、ファンドサイズの「5倍, 10倍, さらには20倍」になることもあったらしい。

ここで重要なのは「お金の出入り」である。

どのステージに投資しているか、また、その時の市況にも左右されるが、4年目ぐらいから、戦略的な売却 (資本業務提携)、セカンダリーマーケットへの売却、IPO等の「EXIT」が発生する。

問題は、2017-2021年に掛けて、米国のVCはそれまでよりも速いペースで投資をしているが、株式市場やスタートアップの資金調達環境が悪化したことにより、投資した資金の回収が遅くなっていることだ。となると、LPに対する「分配金」が発生せず、LPはファンドに投資した資金を回収できず、Capital Call に対応するために、想定していた以上の資金を用意する必要が出てくる。

“Making matters worse, valuations were much higher during this period which brings into question how many 3X+ funds there will be in the 2017-2021 vintages. And we’re already seeing markdowns and write-offs that highlight the issue.”

さらに厄介なことに、この時期(2017-2021)投資案件は「バリエーション」が高くなっている一方、市況の変化により、レイターステージで売却する場合もIPOやM&Aで売却する際も、それほど高いバリエーションがつかないだろう。

となると、3倍以上のパフォーマンスを出せるファンドがどれだけあるか? という疑問符がつく。そして、この問題を証明するように、既にダウンラウンドや償却が発生している。

そして、パフォーマンスが悪いVCは、次のファンドを組成することはできないだろう。

でも、彼は、この問題は恒久的な問題ではないという。明確な投資戦略や優れたトラックレコードを持つファンドは生き残るということだ。

また、スタートアップは、妥当なバリエーションで資金を調達し、少ない資金を前提として経営をし、資本効率を最優先したスケールを設計することになる。

その結果、これから組成するファンドは、2017-2021年に組成されたファンドよりも、高いパフォーマンスを実現することになるだろう。

以上が、Keith のNews Letter で読んだ3人のブログやTweet から、シリコンバレーのSeed-Early stage のVCファンドに関して学んだことだ。

少しでも参考になれば幸いである。

次回は、シリーズB以降のベンチャーキャピタルにどのような変化が訪れる可能性があるか? について書いてみたいと思っている。